مدلهای مدیریتی: ماتریس بوستون یا BCG

ماتریس بوستون که به ماتریس BCG ماتریس نرخ رشد - سهم بازار، و ماتریس تحليل پورتفولیو نیز شهرت دارد، به منظور تمرکز تلاشها برای کسب بیشترین بازده به کار گرفته می شود.

چنانچه به ارائه (پرزنت( های بصری و توضیحات تصویری در کسب وکارمان علاقه مند باشیم، ماتریس BCG می تواند بیشترین کمک را برایمان فراهم آورد. این ماتریس روشی سودمند را برای نگریستن به فرصتهایی که در برابرمان قرار دارد، ارائه می دهد و به ما کمک می کند تا تحلیل کنیم کدامیک از واحدهای کسب و کار استراتژیک ( (SBUدر وضعیت خوبی قرار دارد یا کدامیک از آنها در شرایط مناسبی نیست. بدین ترتیب می توان به بهترین استراتژی سرمایه گذاری برای آینده ی کسب وکار و انتخاب بهترین موارد برای اختصاص منابع، نائل آمد.

درک مدل (سهم بازار و رشد بازار)

برای درک ماتریس بوستون بایستی فهمی صحیح از ارتباط درونی دو عامل سهم بازار و رشد بازار داشته باشیم.

سهم بازار درصدی از کل بازار است که از سوی شرکت ما تأمین می شود، و با درآمد یا تعداد فروش اندازه گیری می شود. هر چه سهم بازار بیشتر باشد، بخش بزرگتری از بازار را در کنترل خود خواهیم داشت.

مطابق با ماتریس بوستون، هر چه سهم بازار بیشتری داشته باشیم، طبعاً درآمد بیشتری خواهیم داشت

(این فرضیه مبتنی بر این طرز تفکر است که بایستی زمانی در بازار بمانیم تا تجربه اینکه چگونه سودآور باشیم را کسب کرده، و از شاخص های اقتصادی برای کسب مزیت رقابتی بهره ببریم)

سوالی که ماتریس بوستون می پرسد و ما بایستی بدان پاسخ دهیم، عبارت است از: آیا بایستی منابع سازمانی خود را برای برخی اقلام در خط محصول صرفاً به این علت که فعلا برایمان پول آور است، سرمایه گذاری کنیم؟» و پاسخ صحیح این است که «الزامأ خير»

این همان جایی است که عامل رشد بازار، عمل خواهد کرد. رشد بازار به شاخصی برای جذابیت بازار در نظر گرفته می شود. بازارهایی که رشد بالایی می کنند، بازارهایی هستند که در کل بازار رو به توسعه هستند و بدین ترتیب فرصت برای کسب و کارها به منظور درآمد بیشتر حتی در صورتی که سهم بازارشان نیز ثابت بماند، فراهم می شود. .

برعکس این مطلب، رقابت در بازارهای با رشد کم است که غالبا سخت و طاقت فرسا است. در چنین بازار هایی، با اینکه شاید سهم بازار بالایی هم داشته باشیم اما همیشه این سؤال وجود دارد که اوضاع تا چند ماه یا چند سال دیگر چگونه خواهد بود؟ و این موضوع بازارهای با رشد کم را از جذابیت می اندازد.

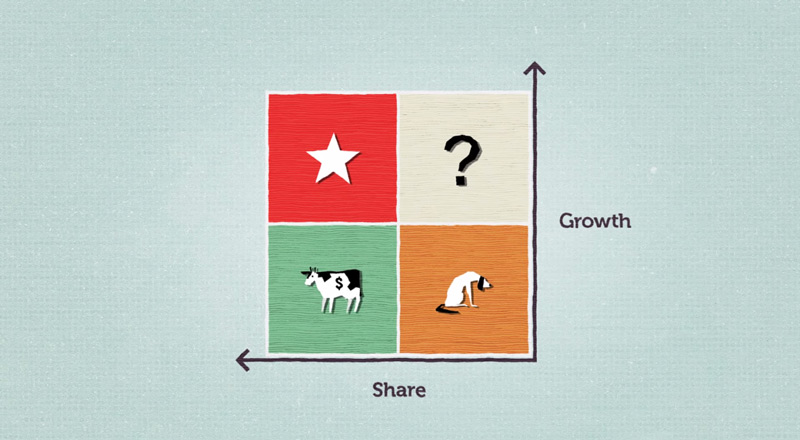

جاگذاری در این خانه های ماتریس، از اهمیت بالایی برخوردار است. نخست در طول محور افقی که به سهم بازار مربوط می شود، بایستی به تعیین سهم بازار خودمان از محصول یا خدمت مورد ارزیابی بپردازیم. برای ساده کردن کار می توانیم مقدار فروش خود از این محصول یا خدمت را با کل بازار آن مقایسه کرده و تعیین کنیم فروشمان از این محصول یا خدمت چه درصدی از این کل را تشکیل می دهد و در نتیجه بالا یا پایین بودن آن را در خانه های ماتریس معین کنیم. سپس در راستای محور عمودی، وضعیت نرخ رشد بازار محصول یا خدمت مورد نظر را در ماتریس جاگذاری کنیم.

علامت سؤال: سهم بازار پایین/ نرخ رشد بازار بالا

این منطقه مربوط به واحدهای کسب و کار استراتژیک جدیدی است که فعلا علامت سؤال هستند، یعنی سرنوشت آنها خیلی واضح نیست و چه بسا محصولاتی که در این مرحله مرده اند و به مراحل بعدی نرسیده اند. این منطقه پر از فرصتهایی است که باید به منفعت تبدیل شوند. در این موقعیت پول زیادی در نمی آید، زیرا سهم بازار پایین است اما بازار اگر خوب مدیریت شود، دارای نرخ رشد بالا بوده و بنابراین پتانسیل پول دراوردن بسیار بالایی دارد. علامت سؤال می تواند به ستاره تبدیل شده و متعاقبا به گاو شیرده تغییر پیدا کند، اما به راحتی ممکن است تمامی تلاش ها و منابع را به خود اختصاص دهد و بازده چندانی نیز نداشته باشد. این فرصتها نیازمند تفکر و توجه جدی هستند تا معلوم شود آیا با رویکرد سرمایه گذاری محدود بایستی مورد توجه قرار گیرند و یا اینکه با تمامی توان و منابع می بایستی به آنها روی آورد. بهتر است چنانچه واحد کسب و کار استراتژیک مان در این خانه از ماتریس قرار گرفت، موضوع را به دقت مورد بررسی قرار دهیم و برای این منظور از بیشترین توانایی های تحلیلی مجموعه ی خود بهره ببریم. انتخاب های صحیح و یا غلط در این مرحله، بر آینده ی کسب وکارمان سایه خواهد انداخت

ستاره سهم بازار بالا/ نرخ رشد بازار بالا

قرار گرفتن یک واحد کسب و کار استراتژیک در این بخش به مفهوم دارا بودن شرایط خوبی است، زیرا رشد بازار و نیز سهم بازار در وضعیت خوبی قرار دارند. بایستی بیشترین تلاشها را به کار گرفت تا فرصتها را شناسایی کرده و از آنها به بهترین وجه بهره برداری کرد. محصول یا خدمتی که در این بخش از ماتریس قرار بگیرد، حکایت از ظرفیت و استعداد خوب آن دارد. این مرحله با امکان رشد و فراهم بودن فرصت های فراوان، توصیف می شود. بهتر است بیشترین منابع مالی و انسانی در کسب و کار خود را بر این قسمت متمرکز کنیم.

گاو شیرده: سهم بازار بالا/ نرخ رشد بازارپایین

چنانچه در این خانه قرار گرفتیم، اوضاع خوبی داریم و به راحتی مورد توجه قرار گرفته و از فرصت ها به سادگی بهره خواهیم برد. با وجود این فقط تلاش های حساب شده می تواند معنی و مفهوم داشته باشد، زیرا نرخ رشد بازار کم شده ولی این به معنای پایین آمدن رشد نیست بلکه، معنا و مفهوم آن این است که سرعت رشد، کاهش یافته است. همانند کوهنوردی که هر چه به قله نزدیکتر می شود، سرعتش هم کم می شود. اینکه در این خانه قرار گرفته ایم، نشانگر تلاشهایی است که قبلا در این زمینه انجام داده ایم. بهتر است در این مرحله به کار ادامه داده و بیشترین سود آوری را برای کسب وکارمان حاصل کنیم؛ از طرفی بایستی سعی کرد تا این مرحله را به درازا کشانیم تا سودآوری به بیشترین حد ممکن برسد و اوضاع، تحت نظرمان باشد. برای طولانی کردن این شرایط، با به کارگیری استراتژیهای متنوع در آمیزه ی بازاریابی می توان اقدام کرد. منظور این است که تنوع می تواند در محصول، سیاستهای قیمت گذاری، سیاستهای توزیع، و یا ابزارهای مختلف ترویج، محقق شود.

سگ: سهم بازار پایین نرخ رشد بازار پایین

اگر در این منطقه از ماتریس قرار گرفتیم، یعنی دچار ضعف بوده و بنابراین برای اینکه محصول یا خدمت مورد ارزیابی رونق پیدا کند، بایستی تلاش زیادی کنیم و منابع بسیاری را مصرف کنیم. همچنین از شاخصهای اقتصادی بازیگران قدرتمندتر بازار نیز عقب مانده ایم و بنابراین سود آوری در این بخش از کار بسیار سخت و طاقت فرسا خواهد بود. بهتر است مقدمات کنار گذاشتن چنین محصول یا خدمتی را فراهم کنیم. یادمان باشد همانطور که ورود به بازار نیازمند علم و هنر است، خروج به موقع و عاقلانه ی آن نیز نیازمند علم و هنر است. بهتر است در چنین شرایطی یکدفعه محصول را حذف نکنیم بلکه، با ارائه ی محصول جایگزین در یک دوره ی زمانی برنامه ریزی شده، توجه و سلیقه مشتری را به سمت محصول جدید سوق داده و سپس محصول قبلی را حذف کنیم.

نحوه ی استفاده از این ابزار:

برای استفاده از ماتریس بوستون بهتر است ابتدا این ماتریس را رسم کرده و سپس اقدامات زیر را گام به گام انجام دهیم:

گام اول : یادداشت فرصتهای خود، با توجه به سهم بازار، و همچنین نرخ رشد بازار. (طراحی مسأله ی کسب وکارمان)

گام دوم : طبقه بندی آنها در یکی از چهار خانه ی ماتریس.

اگر محصولی به نظر رسید که درست روی خطوط افتاده است، بایستی یک بررسی دقیق از اوضاع داشته باشیم، بدین رو می توان به عملکرد گذشته ی آن محصول اتكا كرده و در مورد اینکه آن را در کدام سمت قرار دهیم، تصمیم گرفت.

گام سوم : بایستی در مورد اینکه با هر محصول یا خط محصول چه باید بکنیم، تصمیم بگیریم.

در چنین مواردی نوع چهار استراتژی وجود دارد:

· ايجاد سهم بازار سرمایه گذاری بیشتر (به طور مثال باقی ماندن در شرایط ستاره با تغییر از علامت سوال به ستاره)

· نگاهداری : حفظ و نگاهداری شرایط موجود (اقدامی نکنید).

· درو کردن : کاهش سرمایه گذاری (استفاده از جریان نقدینگی مثبت و ازدیاد سود از حالت ستاره به گاو شیرده).

· تغییر مسیر : به طور مثال، از شر سگ ها خلاص شوید، و از موجودی برای سرمایه گذاری در ستاره ها و برخی علامت سؤالها استفاده کنید.

البته بایستی در نظر داشت که برخی از شرکتها نیز به دنبال استراتژیهای تعادلی هستند زیرا:

- ستاره های بیش از حد موجب بحران در گردش نقدینگی می شود.

- گاو شیرده های بیش از حد باعث می شود تا آینده ی شرکت به خطر بیفتد

و علامت سوالهای زیاد نیز می توانند سودآوری شرکت را مورد تردید قرار دهند

ماتریس BCG، تکنیک ساده و مفیدی برای تحلیل استراتژیک است. از این تکنیک در شرکتهای چند محصولی با چند قسمتی استفاده می شود. این ماتریس بر گردش نقدینگی متمرکز است و برای سرمایه گذاری و تصمیم گیریهای بازاریابی مفید است. با این حال نمی توان محدودیتهای این ابزار را نادیده گرفت

تعریف (کیفی و کمی) بازار، گاهی چندان هم ساده نیست.

این ماتریس سهم بازار و سودآوری را در ارتباط مستقیم با یکدیگر فرض میکند.

کاربرد مفاهیم بالا و پایین در دو سوی محورها به منظور ساختن چهار خانهساده انگاری است.

نرخ رشد تنها یک منظر از جذابیت صنعت است و بازارهای دارای رشد بالا همیشه سود آورترینها نیستند

ماتریس BCG محصول کسب و کار را تنها در ارتباط با بزرگترین نقش آفرینان

بازار مورد بررسی قرار می دهد. این ماتریس اثرات رقبای کوچک را که سهم بازارشان به سرعت در حال افزایش است، نادیده می گیرد.

سهم بازار تنها یکی از ابعاد جایگاه رقابتی است و این ماتریس ارتباطات داخلی و هم افزایی (سینرژی) را نادیده می گیرد.